中信:地产风险对美元债市场二次冲击可控,关注美联储紧缩和一季度到期再融资溢价

本文来自微信公众号“明晰笔谈”,作者:明明。

核心观点

去年以来地产集中违约造成美元债市场动荡,部分投资者认为中资美元债市场将不复存在,我们认为这类观点过于悲观且不契合实际。现阶段存量美元债市场结构稳定,AT1和城投仍是支柱,而央企、国企属性以及优质民营地产企业也在政策呵护下稳定修复。我们判断地产风险所引发的舆情已逐渐钝化,对市场二次冲击可控。对于投资而言,接下来可关注美联储从QE退出到加息的节奏对市场估值影响以及一季度集中到期下的再融资溢价。

国内稳增长主线清晰,关注美联储货币政策收紧节奏。中资美元债市场的一大特征是收益率同时受到国内信用环境以及美债利率走势的影响,其中投资级中资美元债的收益率与美债长端利率高度正相关。国内信用环境方面,我们认为中央经济工作会议后,稳增长宽信用的主线较为明确。第一,适时降准迅速落地,全面降准50bps,支持中小微企业。第二,国常会要求用好专项债,扩大有效投资,新基建蓄势待发,短期城投融资需求预计将被满足。其三,政治局会议要求促进地产行业良性循环,政策或从全产业链维度为房企纾困,房企融资环境边际宽松。海外方面,美债长端利率走势关键变量,短期有上行压力,长期不确定性仍存。

地产美元债年初集中到期,关注再融资及基本面修复进展。通过观察中资地产美元债2022年到期情况,我们看到1-4月房企的偿债和再融资压力较大。从过往看,年初需求端配置意愿较强,供给端再融资偿债模式下抢跑动力足,对应1月往往是地产美元债发行高峰。若今年1月,一级市场发行如期出现季节性回暖,将有效缓解房企1月到期高峰的偿债压力,反之,可能加剧市场悲观情绪。尽管政策在融资端呵护力度加大,但对地产美元债主要群体民营房企而言,业绩改善以及销售回款情况是应对到期高峰时最重要助力之一,也是左右债权人信心的核心变量。

城投美元债政策有保有压,短期风险可控,投资趋势分化。我们认为城投债境内外联动将会延续,风险判断和投资策略上与境内城投债可比性强。随着经济增速逐步企稳,逆周期调节逐渐褪去,城投面临的政策环境也再度迎来考验。永煤事件至今以天津和云南为代表的区域省份的城投债净融资下降较多,与此同时,中低等级利差分化巨大,也说明资金投向低等级城投债规模极为有限。但不可否认,相较于其他信用债品种,经历了估值调整和区域分化风险后,城投债仍是相对较为安全的品种。随着政策轮动与区域利差的分化,市场将逐渐从回避风险与获取收益中找寻平衡点。

金融美元债境内外比价多空交织,整体保持稳定。存量方面,警惕估值波动带来的分化。对发行而言,国内方面,稳增长诉求下,宽信用政策持续推进,对银行负债端造成压力,美元债发行是缓解压力的重要渠道。海外方面,短期美债利率上行压力较大,降低美债发行性价比,关注境内外发行成本的相对变化。对存量债而言,国有大行的估值压力主要来自美债利率上行风险,中小银行尤其是与房企业务关联密切的主体的估值压力来自房企的违约风险,驱动力不同或造成存量债估值走势分化,但从金融央企信用事件的后续处置经验看,整体料将保持稳定。

债市策略。现阶段宏观经济显示见底回暖迹象,加之年初信贷开门红和基建开门红将扭转市场当前对宽信用较为悲观的预期,金融底部确认,宽信用政策再加力方向明确,当前国债基准收益率处于2.8%震荡点位,我们认为当前10年期国债配置价值较低,且需要警惕利率回调风险。对于信用债而言,我们认为经济修复时期政策也在兼顾稳增长和防风险平衡,因此系统性金融风险担忧大可不必,接下来更关注估值分化带来的趋势性机会,因此布局高资质中短久期和高票面短久期的双轮驱动策略或将成为多数机构首选。

风险因素:融资监管政策趋严;实体经济状况低于预期;再融资环境恶化等。

正文

2021年的中资美元债市场跌宕起伏,金融央企信用风险事件与房企接连违约不仅重挫了中资美元债二级市场,也使一级市场发行受到牵连,2021年中资美元债一级市场净融资明显下行,地产债净融资萎缩最为明显。本篇报告中,我们从发行和存量等多视角回顾了中资美元债市场的情况,并就地产、城投、金融等关键板块2022年的发行趋势及投资策略提出见解。

中资美元债发行和存量情况梳理

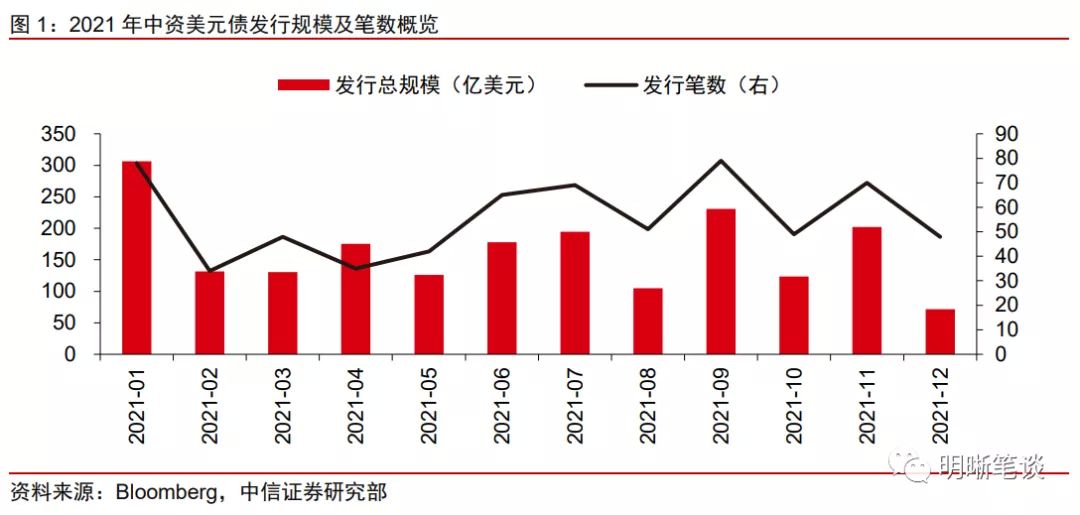

2021年各月发行规模大致相当,但受信用风险影响,下半年较上半年发行小幅趋缓。一月发行总规模最大,共发行306.16亿美元,笔数也最多,达78笔。12月发行规模最小,仅发行71.68亿美元。部分月份发行规模收紧,主要是受到了二级市场信用风险事件的冲击,10月初某房企违约致使四季度一级市场发行整体萎缩。

行业分布视角

从发行角度看,2021年,中资美元债发行主体主要集中在金融和地产行业。以彭博二级行业分类为标准,房地产债发行规模占总发行规模的23.58%,占比最高,尽管房地产行业一级市场新发在2021年显著萎缩,但发行规模仍达465.57亿美元;金融服务、银行的发行规模分别为273.73亿美元、220.29亿美元,占市场发行规模的13.86%和11.16%。

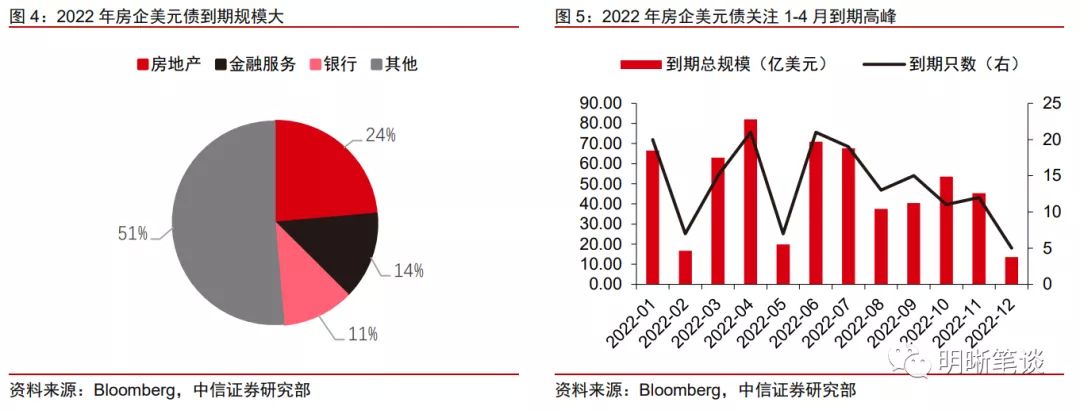

从存量的角度看,金融债最多,地产债其次。房地产行业的本金存量规模达2164.33亿美元,在所有存量债中占比达24.15%,仅次于金融债。从发行结构看,房企发行人以民企为主,且2022年到期压力较大,重点关注上半年1-4月的到期高峰。金融债中,银行债存续规模最大,达1189.25亿美元,占比13.27%。

评级分布视角

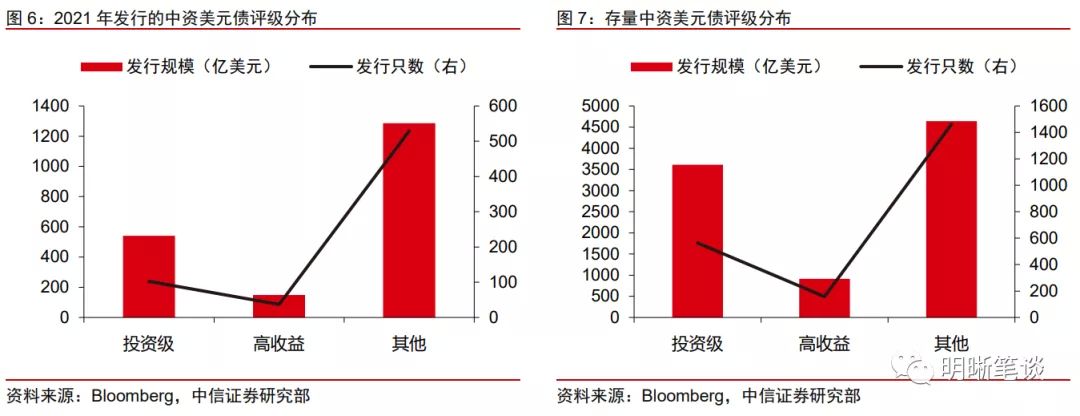

按评级看,2021年新发行债券中无评级债券为主,有评级的新发行债券中,投资级发行为主。其中,投资级美元债累计发行规模540.17亿美元,占有评级数据新发债券规模的78.49%;高收益级美元债累计发行规模148.07亿美元,占有评级数据新发债券规模的21.51%;部分中资企业选择无评级发行或暂无数据,发行规模合计1,286.17亿美元,占美元债发行市场总规模的65.14%。发行笔数方面,2021年有评级数据新发债券中,投资级美元债共发行102笔,占比达73.38%;高收益级美元债发行37笔,占全年有评级数据新发债券发行量的26.62%;无评级美元债发行共计529笔,占全年总发行量的79.19%。

存量美元债中,过半债券暂无评级数据。有评级数据的存量美元债中,投资级的规模占比最大,达3,612.37亿美元,占比79.87%,高收益级910.59亿美元,占比20.13%。无评级4,640.18亿元,占总存续美元债的50.64%。发行笔数上看,投资级债券存续563笔,占有评级债券存续笔数的78.09%;高收益级债券存续158笔,占比21.91%;无评级债券共1,461笔,占美元债市场的66.96%。

期限结构视角

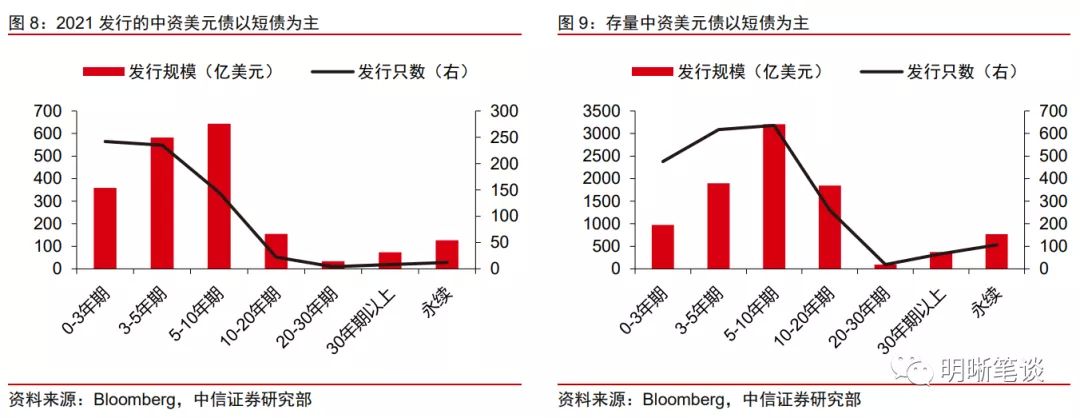

2021年,新发行的中资美元债以5-10年期为主。新发行的668只中资美元债中,有九成以上的发行期限为中短期(10年以内)。其中,债券发行期限在3年以内的发行规模为359.53亿美元,占比18.21%;债券发行期限在3-5年的发行规模为582.18亿美元,占比29.49%;债券发行期限在5-10年的发行规模为643.45亿美元,占比32.59%;三者合计占比80.29%。受资管新规的影响,国内债券市场偏好于发行短期债券,带动中资美元债市场企业偏好于短期债券的发行。

存量美元债剩余期限偏短,主因发行时以中短期为主。具体来说,3年内规模为972.61亿美元,占比10.61%;3-5年规模为1,896.82亿美元,占比20.70%,5-10年规模为3,205.30亿美元,占比34.98%,三者合计占比66.30%。10-20年期债券存续规模也较大,共1,845.49亿美元,占比20.14%。

发行成本视角

存量中资美元债的发行成本略高于新发中资美元债。2021年发行的中资美元债整体发行成本为3.54%,其中投资级平均发行成本为2.38%,高收益平均发行成本为6.65%,无评级平均发行成本为3.67%。存量整体中资美元债市场存续债券发行成本为4.29%,其中投资级平均成本为3.34%,高收益级平均成本为7.32%,无评级平均发行成本为4.43%。

债券类别视角

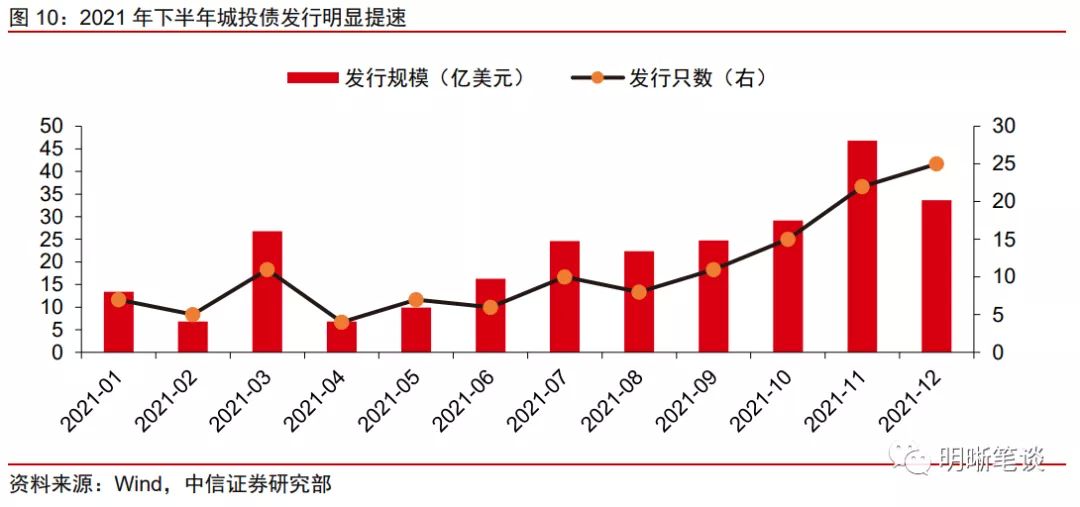

中资美元债的发债主体主要集中在金融、地产以及城投板块,前文对地产债的梳理较多,分债券类别的讨论主要关注金融债及城投债的新发情况。城投方面,2021年在防风险的主基调下,境内城投融资政策收紧,发行人转向海外的融资诉求加强,在上半年经历一定波动后,下半年,随着二级市场交易逐步活跃,一级发行维持高位,整体呈现放量格局。城投全年共发行270.55美元,11月为全年发行高峰,共发行46.78亿美元。

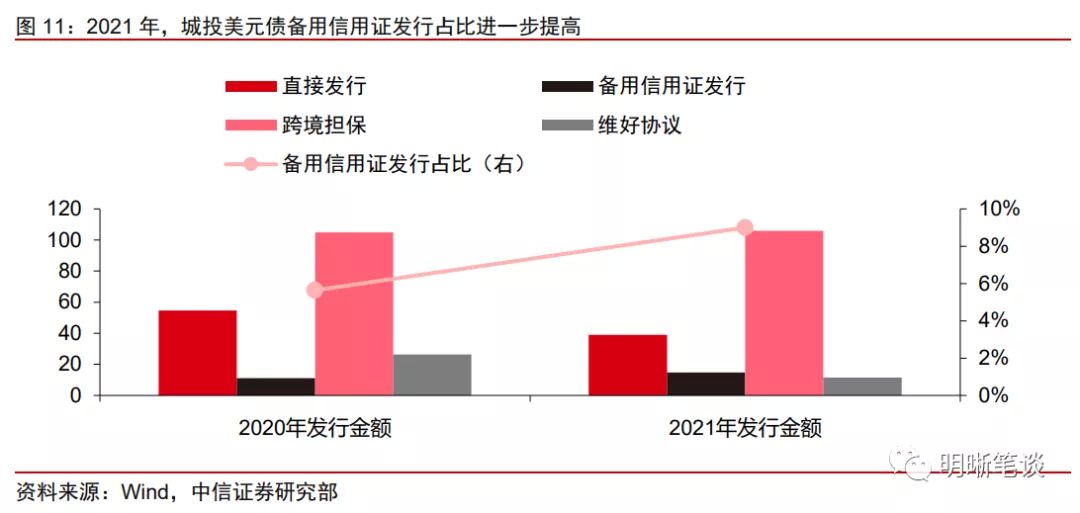

此外,城投债的发行结构中,备用信用证模式占比进一步提升,显示投资人风险偏好降低。近年来,中资美元债的违约风险有所上升,备用信用证模式将债权人持券风险由发债人转移到开证行,有效降低了债券的违约风险,过往便有开证行为违约主体还本付息的先例。但同时,备用信用证通常由备证行持有,流动性较差。备用信用证模式在城投美元债中认可度提升一定程度反映了市场对“城投破刚兑”的担忧。

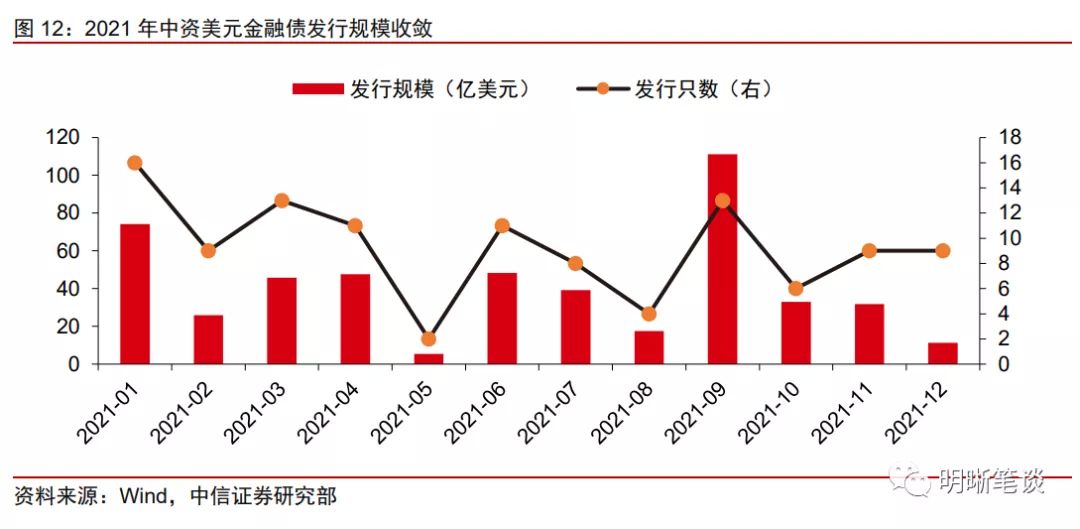

金融债方面,2021年全年实际发行仅460.36亿美元,较2020年有所收敛。一方面,2020年,境内宽信用加剧了银行负债端压力,境外美债利率又偏低,银行境外发债融资意愿较强。另一方面,今年4月金融央企的风险事件对全年金融债发行造成了明显冲击。5月受到的冲击最为显著,当月中资美元金融债发行急剧下降至5.36亿美元,较上月下降近九成。

净融资额视角

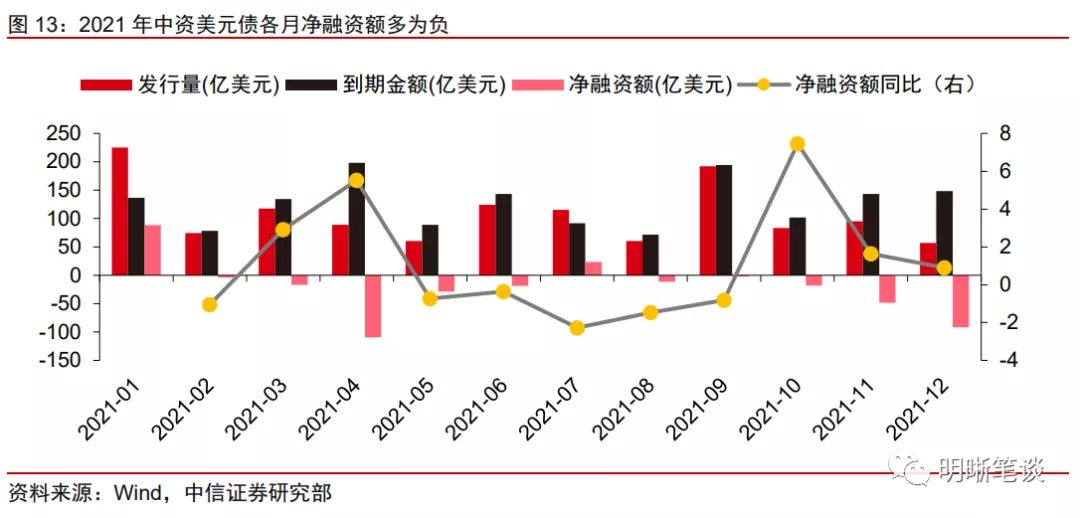

从净融资额的角度看,发行受阻,到期承压,2021年净融资额明显下滑。发行视角,2021年中资美元债二级市场信用风险事件频发,对一级市场发行造成了较大冲击。上半年由于华融延迟披露公司年报引发市场担忧,一级市场受此拖累,4月发行额较去年同期明显下滑,净融资额较3月环比大幅下行。下半年,7月起,房企接连违约,一级市场新发大幅萎缩,拖累美元债整体发行节奏。到期视角,2021年偿债压力较大,到期金额较高,一定程度上是由于2020年企业为渡过新冠疫情冲击,大量发行短债所致。

中资美元债市场展望

宏观环境:国内稳增长主线清晰,关注美联储货币政策收紧节奏

国内稳增长宽信用主线相对清晰。中资美元债市场的一大特征是收益率同时受到国内信用环境以及美债利率走势的影响,其中投资级中资美元债的收益率与美债长端利率高度正相关。国内信用环境方面,我们认为中央经济工作会议后,稳增长宽信用的主线较为明确。第一,适时降准迅速落地,全面降准50bps,支持中小微企业。第二,国常会要求用好专项债,扩大有效投资,新基建蓄势待发,短期城投融资需求预计将被满足。其三,政治局会议要求促进地产行业良性循环,政策或从全产业链维度为房企纾困,房企融资环境边际宽松。

美债长端利率走势关键变量,短期有上行压力,长期不确定性仍存。最新的FOMC议息会议纪要中,美联储预计Taper将于2022年3月结束并提及缩表,态度转鹰。短期来看,美联储推升长端美债利率的意愿较强,核心在于通胀高企的背景下,防止美债收益率与短端倒挂,影响加息节奏的推进。尽管12月非农就业不及预期,但美联储收紧步伐短期难变,美债收益率上行将对中资美元债形成利率压力。长期看,仍需关注美国通胀及就业数据的变化,其或对美联储收紧节奏产生扰动,进而影响中资美元债市场。

地产美元债:到期压力仍在,关注基本面改善情况

2022年地产债到期压力仅次于金融债,上半年压力更大,关注年初发行及上半年基本面演进情况。从上文测算的地产存量债2022年的到期情况看,1-4月以及下半年初房企的偿债压力较大。其一,关注1月发行情况能否对冲1月到期高峰。从过往看,年初需求端配置意愿较强,供给端再融资偿债模式下抢跑动力足,对应1月往往是地产美元债发行高峰。若今年1月,一级市场发行如期出现季节性回暖,将有效缓解房企1月到期高峰的偿债压力,反之,可能加剧市场悲观情绪。

其二,关注上半年地产销售业绩及回款情况。尽管政策在融资端呵护力度加大,但对地产美元债的发债主要群体民营房企而言,业绩改善以及销售回款情况是到期高峰时最重要的安全垫,也是左右债权人信心的核心变量。下半年,在低基数效应及政策呵护下,基本面改善的确定性相对更高,信用风险或相应缓解。

城投美元债:境内外联动,短期风险可控

城投债方面,政策有保有压,短期风险可控。我们认为城投债的境内外联动将会延续,风险判断和投资策略上与境内城投债可比性强。对于城投债本身,过去在政策收紧态势中,看似风声鹤唳危机重重,但很大程度使得地方政府和城投平台绷紧弦,从而提前预防风险产生;而在政策放松的环境下,看似暖意融融,但实际上更易推升杠杆埋下隐患。因此在防风险与稳增长并重的2022年,松紧适度、有保有压才是当前最符合中国资本市场的城投监管方案。对于投资而言,我们认为利差终将走向分化,择券更需遵循基本面逻辑。

金融美元债:境内外比价多空交织,整体保持稳定

中资美元金融债发行方面,2022年上半年,境内因素偏多,境外因素偏空,预计整体保持稳定,存量方面,警惕估值波动带来的分化。对发行而言,国内方面,稳增长诉求下,宽信用政策持续推进,对银行负债端造成压力,美元债发行是缓解压力的重要渠道。海外方面,短期美债利率上行压力较大,降低美债发行性价比,关注境内外发行成本的相对变化。对存量债而言,国有大行的估值压力主要来自美债利率上行风险,中小银行尤其是与房企业务关联密切的主体的估值压力来自房企的违约风险,驱动力不同或造成存量债估值走势分化,但从金融央企信用事件的后续处置经验看,整体料将保持稳定。

债市策略

基准层面,信用风险缓释的背景之下,未来通过广义财政和基建来稳增长、宽信用的预期已经在逐步加强,产业需求也将在基建、地产信用向好的背景下受到提振,需求端的预期差具备进一步修复的空间。2022年初经济有望增长显著,从而导致利率下行有底,需要警惕宽信用预期回暖到来的利率回调。考虑到当前利率绝对水平已经较低,下行幅度相对有限。更为重要的是,近期政策层面释放出更强的宽信用和稳增长信号,后续随着政策的进一步落地,宽信用预期逐步升温可能导致利率的回调风险。

信用债方面,我们认为经济修复时期政策也在兼顾稳增长和防风险平衡,因此系统性金融风险担忧大可不必,相比较2021年高等级中长久期策略,我们建议在基准震荡演绎的过程中,以中短久期安度2022年初。板块方面,由于常规煤钢利差已度过显著压缩周期,地产也呈现风险收敛趋势。在基建蓄力的过程中,可以继续关注银行资本债跌幅走势、专项债释放节奏和城投尚存价差的区域。对于政策提及的地方融资平台公司失去清偿能力的要依法实施破产重整或清算无需过度紧张,而全域无隐性债务也不适合短期全国性铺开,城投策略仍需差异化对待。

风险因素

融资监管政策趋严;实体经济状况低于预期;再融资环境恶化等。

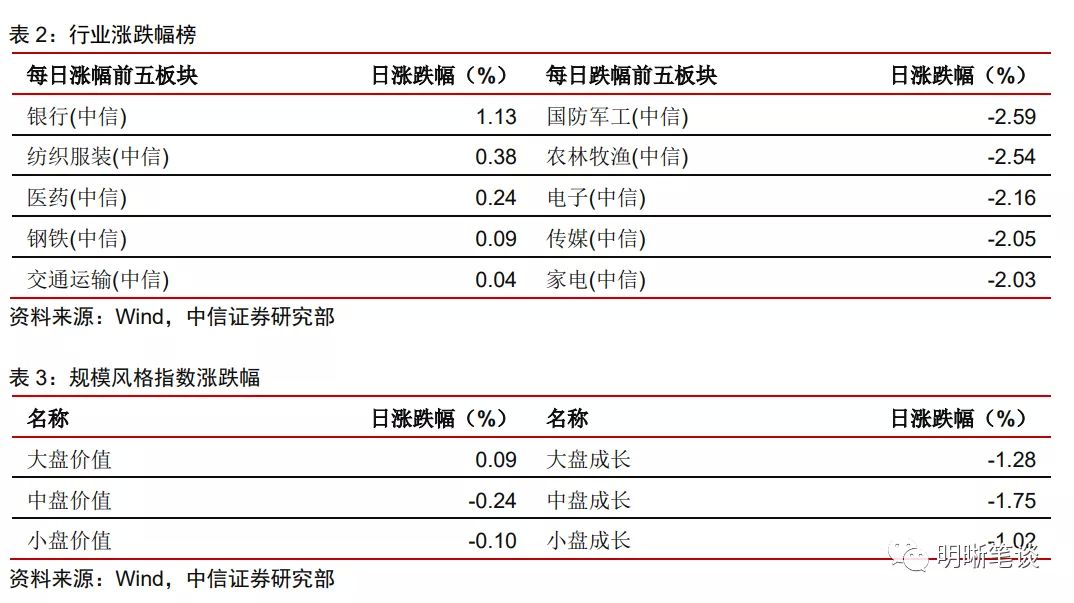

资金面市场回顾

2022年1月11日,银存间质押式回购加权利率全面上行,隔夜、7天、14天、21天和1个月分别变动了9.79bps、4.67bps、1.14bps、105.07bps和80.50bps至1.97%、2.09%、2.03%、3.15%和3.20%。国债到期收益率全面下行,1年、3年、5年、10年分别变动-1.86bps、-2.84bps、-1.85bps、-0.99bp至2.20%、2.42%、2.61%、2.80%。1月11日上证综指下跌0.73%至3,567.44,深证成指下跌1.27%至14,223.35,创业板指下跌1.28%至3,056.15。

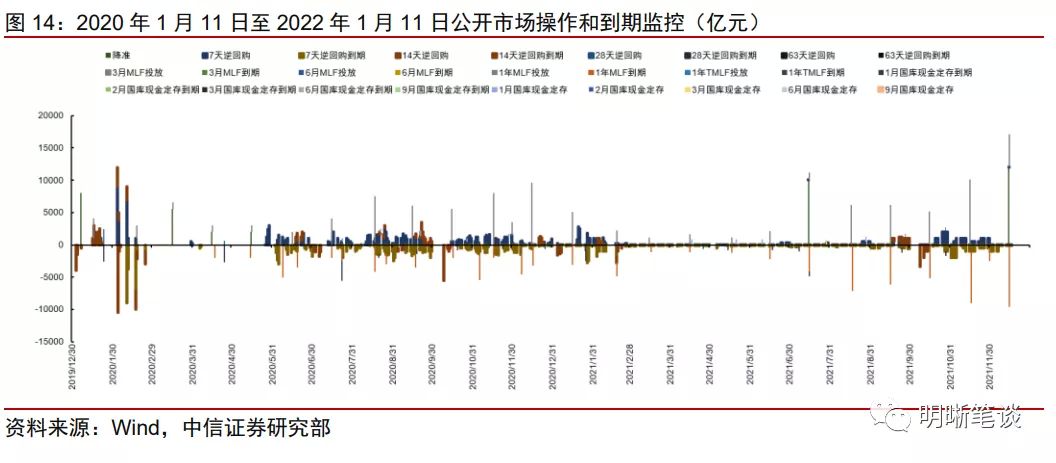

央行公告称,为维护银行体系流动性合理充裕,1月11日以利率招标方式开展了100亿元7天期逆回购操作。今日央行公开市场开展100亿元7天逆回购操作,有100亿元逆回购到期,当日无流动性净投放。

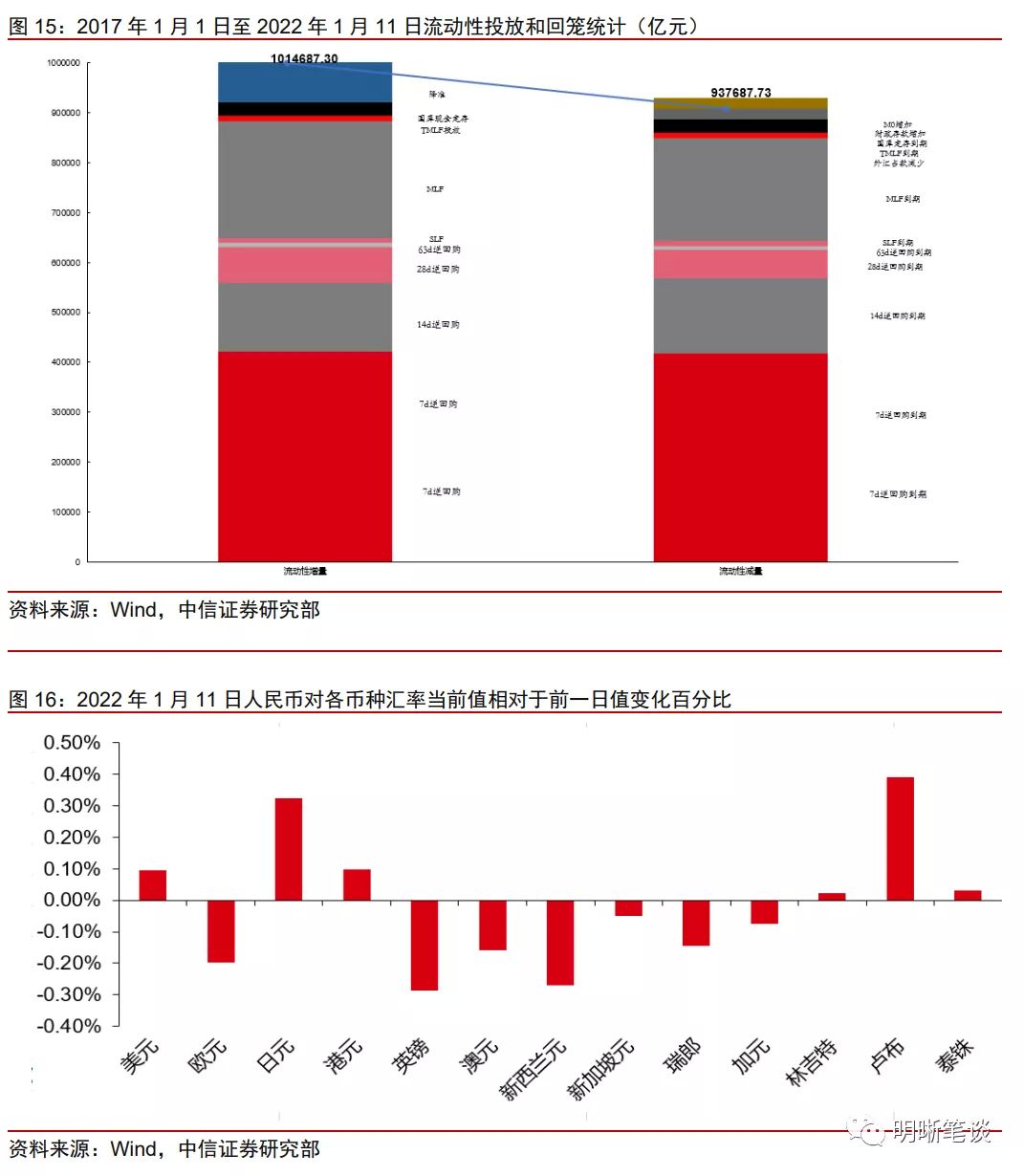

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾及观点

可转债市场回顾

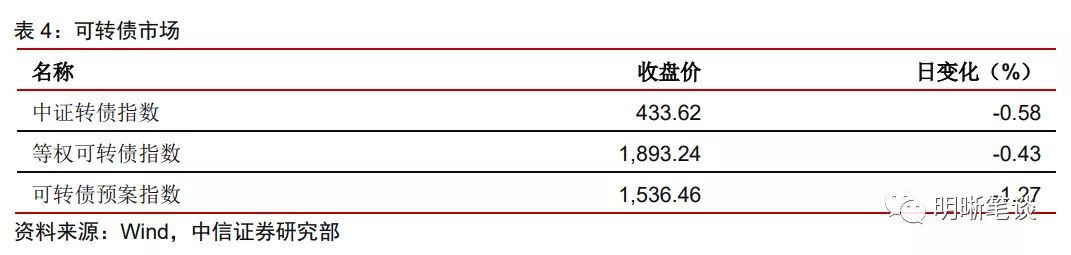

1月11日转债市场,中证转债指数收于433.62点,日下跌0.58%,可转债指数收于1893.24点,日下跌0.43%,可转债预案指数收于1536.46点,日下跌1.27%;平均转债价格150.55元,平均平价为115.06元。今日宝通转债(123053.SZ)和滨化转债(113034.SH)退市,380支上市交易可转债,除英科转债、九州转债和广汽转债停牌,129支上涨,1支横盘,247支下跌。其中湖广转债(5.79%)、蓝晓转债(4.83%)和亚药转债(4.40%)领涨,节能转债(-9.73%)、长信转债(-9.12%)和飞凯转债(-8.89%)领跌。374支可转债正股,140支上涨,10支横盘,224支下跌。其中亚太药业(10.06%)、湖北广电(10.05%)和柳药股份/纵横通信(10.02%)领涨,长信科技(-7.45%)、小康股份(-7.22%)和创维数字(-6.93%)领跌。

可转债市场周观点

上周转债市场高位回落,但估值仍旧维持在较高水平。随着市场波动幅度加大,赚钱效应有所减退。

转债市场的估值水平对预期收益产生了较为明显的负面拖累,权益市场也表现得较为坎坷。寻找更为稳健的正股板块可能是当前应对高估值的较好手段,我们建议当前围绕稳增长这一主线进行布局,既可以享受到转债价格相对较低带来的安全垫,也同时与权益市场宽信用的交易逻辑主线相匹配。

周期品价格在宽信用环境下大概率存在一定的交易性机会。方向上我们建议重点关注在财政前置预期下基建相关产业链上游机会,当前可以积极参与。同时建议更关注新能源板块上游资源品的价格短期弹性会带来的机会。

泛消费板块底部已经明确,现在已经开启向上修复的进程。消费板块在波动放大的市场环境下可能会展现出稳健的特性,从转债参与的角度而言,可能具有更好、更确定性的体验。建议投资者以必选消费为先,深度调整后相关转债提供了不俗的空间。

制造业方向近期走势分化加大,我们建议优先关注景气度触底回升的TMT板块,以及调整较久的新能源方向。

高弹性组合建议重点关注杭银转债、新春转债、斯莱(精达)转债、中矿转债、联创转债、石英转债、恩捷转债、鸿路转债、台华转债、长汽转债。

稳健弹性组合建议关注闻泰转债、润达转债、利尔(旗滨)转债、泉峰(文灿)转债、利德转债、朗新转债、江丰转债、特纸(正邦)转债、蒙娜(帝欧)转债、伯特转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场